Processo Trabalhista no eSocial: tudo sobre os novos eventos

Saiba mais sobre a mudança que começa a valer a partir de outubro de 2023

A inclusão do processo trabalhista no eSocial impacta a rotina do RH, já que altera a forma como são tratadas as informações de reclamatórias na Justiça do Trabalho. A mudança, que vale a partir de outubro de 2023, contempla o principal objetivo do eSocial, que é substituir obrigações trabalhistas, previdenciárias e tributárias por um único sistema. Além disso, o mesmo layout traz novidades sobre a inclusão do IRRF na DCTFWeb.

Saiba mais sobre o assunto no artigo preparado por especialistas da Metadados, empresa referência em sistemas para RH. Acompanhe:

Cronograma do processo trabalhista no eSocial

Os processos trabalhistas serão enviados ao eSocial por meio de novos eventos, que detalharemos a seguir.

- S-2500 - Processo Trabalhista;

- S-2501 - Informações de Contribuições Decorrentes de Processo Trabalhista;

- S-3500 - Exclusão de Eventos - Processo Trabalhista;

- S-5501 ou S-5503 - Informações de Tributos Decorrentes de Processo Trabalhista.

Prevista inicialmente para janeiro, depois para abril e depois para julho de 2023, a entrada em produção desta fase do eSocial foi adiada novamente. A Instrução Normativa nº 2.147 da Receita Federal, publicada em 30 de junho, estabelece que a apuração das informações referentes a decisões condenatórias ou homologatórias proferidas pela Justiça do Trabalho pela DCTFWeb, em substituição da GFIP, ocorre a partir de outubro de 2023.

Qual o prazo para o envio do processo trabalhista ao eSocial?

Há um marco temporal para os processos trabalhistas que devem ser informados ao eSocial, que é 1º de outubro de 2023. Ou seja, as informações que devem constar nos novos eventos são aquelas relativas aos:

a) processos trabalhistas cujas decisões transitaram em julgado do dia 1º de outubro de 2023 em diante;

b) acordos judiciais homologados a partir dessa mesma data;

c) processos cuja decisão homologatória dos cálculos de liquidação foi proferida a partir do marco temporal, mesmo que seu trânsito em julgado tenha ocorrido em data anterior; e

d) acordos no âmbito de CCP ou Ninter celebrados também do marco temporal em diante.

A partir disso, o prazo de envio do evento ao eSocial é até o dia 15 do mês subsequente. Ou seja, um processo trabalhista que tenha acordo ou decisão publicada, por exemplo, no dia 1º/10/2023 deve ser enviado ao eSocial até 14/11/2023 (já que 15/11 é feriado). Da mesma forma, um processo que teve trânsito em julgado em 2022, mas a sentença homologatória dos cálculos de liquidação somente foi publicada em 1º/10/2023, também deve ser enviado ao eSocial até 14/11/2023.

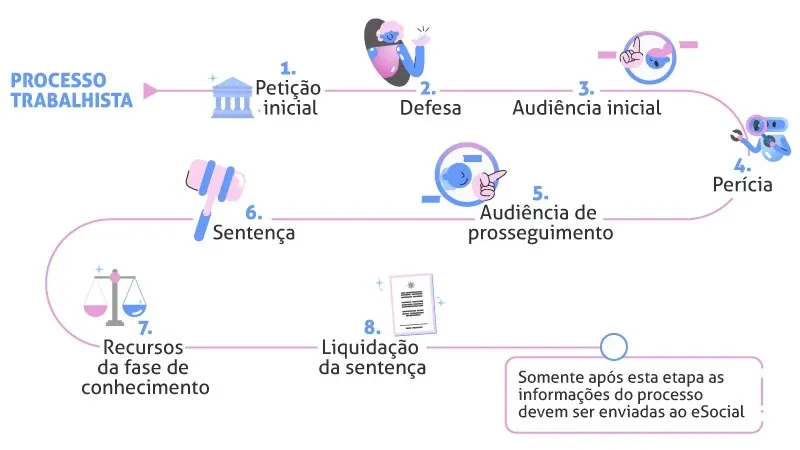

Fases do processo trabalhista

Antes de abordar os novos eventos, vamos lembrar as etapas de um processo trabalhista e esclarecer como ele se relaciona com o eSocial. Em linhas gerais, uma reclamatória trabalhista é composta pelas seguintes fases:

Somente após a liquidação da sentença, quando todos os recursos foram esgotados e o processo transita em julgado (ou seja, o teor da ação já está decidido) é que o empregador é intimado a cumprir a decisão. Então, as informações devem ser enviadas ao eSocial.

Normalmente, as ações trabalhistas envolvem o pagamento de valores ao empregado e o recolhimento de contribuições por parte da empresa. Esses cálculos são feitos no decorrer do processo e homologados pelo juiz. À empresa cabe pagar e comprovar os depósitos, já que o processo só consta como encerrado quando o pagamento for feito. É dessa etapa que tratam os novos eventos do eSocial, que veremos a seguir.

Como informar processo trabalhista no eSocial?

Ao todo, o novo layout traz quatro novos eventos: um para envio de informações da reclamatória, outro para valores de contribuição, um evento para exclusão e outro de retorno do eSocial. Vamos saber mais sobre eles:

S-2500 - Processo Trabalhista

O S-2500 é o evento do eSocial que registra as informações de processos trabalhistas na Justiça do Trabalho e também de acordos celebrados nas Comissões de Conciliação Prévia (CCP) e nos Núcleos Intersindicais (Ninter). Neste evento são prestadas informações cadastrais e contratuais relativas ao vínculo, às bases de cálculo para recolhimento de FGTS e da contribuição previdenciária do RGPS.

Saiba mais sobre as mudanças do Processo Trabalhista no eSocial Simplificado no vídeo preparado pela especialista em legislação trabalhista e eSocial, Marta Pierina Verona:

Quem está obrigado: todo declarante que em processos trabalhistas ou em demandas submetidas à CCP ou Ninter for obrigado a reconhecer ou alterar informações relativas a vínculo trabalhista ou recolher FGTS e contribuição previdenciária correspondentes. Importante: enquanto o FGTS Digital não entra em vigor, ainda é necessário gerar GFIP 650 para recolher FGTS.

Prazo de envio: até o dia 15 (quinze) do mês subsequente à data:

a) da determinação judicial para o cumprimento da decisão líquida transitada em julgado;

b) da homologação de acordo judicial;

c) da celebração do acordo perante as Comissões de Conciliação Prévia (CCP) ou Núcleos Intersindicais de Conciliação (NINTER);

d) da determinação judicial para cumprimento antecipado da decisão, ainda que parcial. Esse prazo pode ser antecipado para fins de cumprimento de obrigações decorrentes de decisão judicial.

Fique atento!

O prazo do dia 15 é postergado para o primeiro dia útil quando cair em dia não útil para fins fiscais.

Importante:

- O evento não deve ser utilizado para prestação de informação relativa a processos de trabalhadores, vinculados ao RGPS ou ao RPPS, que sejam da competência da Justiça Comum ou Justiça Federal. Ou seja, somente para ações da Justiça do Trabalho.

- O evento deve ser enviado pelo responsável pelo pagamento da condenação, ainda que não seja o empregador, como no caso de responsabilidade indireta (subsidiária ou solidária).

- O evento S-2500 tem processamento independente dos demais eventos do eSocial, não interferindo na rotina mensal da folha de pagamento, nem nos registros trabalhistas constantes do Registro de Eventos Trabalhistas (RET).

- Porém, caso a decisão judicial determine a alteração de informações constantes do RET, será necessário o envio da retificação do evento original correspondente. Isso quer dizer que, se um processo trabalhista teve como resultado o reconhecimento de vínculo trabalhista, é preciso fazer isso através de um processo de admissão e, em seguida, enviar o evento de processo trabalhista.

- Este evento deve ser enviado mesmo quando não houver Contribuição Previdenciária, FGTS ou Imposto de Renda a recolher ou com informações complementares do Imposto de Renda.

Atualize-se

A Escola Nacional da Inspeção do Trabalho (Enit) lançou um curso online gratuito sobre os eventos de processos trabalhistas no eSocial. O acesso ao conteúdo será feito em duas etapas: a primeira trata da escrituração do evento S-2500 (Processo Trabalhista). A segunda etapa aborda a escrituração dos eventos S-2501 (Informações de Tributos Decorrentes de Processo Trabalhista) e S-3500 (Exclusão de Eventos - Processo Trabalhista). Essa foi disponibilizado em setembro de 2023.

Com vídeos curtos, o curso é apresentado em módulos. Isso facilita a localização do assunto. Após a conclusão, é possível obter o certificado de conclusão, se forem atendidas as condições previstas.

O curso Processos Trabalhistas no eSocial está disponível na página da ENIT.

Como recolher INSS de processo trabalhista no eSocial?

Com a inclusão dos processos trabalhistas no eSocial, as contribuições previdenciárias devidas a partir de decisões da Justiça do Trabalho passam a ser declaradas via DCTFWeb. Na prática, é a substituição da Guia de Recolhimento do Fundo de Garantia de Tempo de Serviço e Informações à Previdência Social destinada a esse fim, a GFIP 650 após a vigência do FGTS Digital. Além disso, também há impacto na forma de recolhimento do imposto de renda retido na fonte (IRRF) relativo aos valores de processos. Vamos saber mais sobre o evento que permite isso:

S-2501 - Informações de Contribuições Decorrentes de Processo Trabalhista

É o evento que informa os valores do imposto de renda retido na fonte e das contribuições previdenciárias, inclusive as destinadas a Terceiros. Esses valores incidem sobre as bases de cálculo constantes das decisões condenatórias e homologatórias de acordo proferidas nos processos da Justiça do Trabalho, nos acordos celebrados nas Comissões de Conciliação Prévia (CCP) e nos Núcleos Intersindicais (Ninter), que foram informados no evento S-2500.

Quem está obrigado: todo declarante que, em função do decidido nos processos trabalhistas ou nas demandas submetidas à CCP ou aos Ninter, for obrigado a recolher as contribuições previdenciárias e as destinadas a Terceiros e/ou o imposto sobre a renda retido da pessoa física.

Informações complementares vinculadas ao código de receita – CR de IRRF:

- Rendimentos tributáveis;

- Rendimentos não tributáveis e isentos;

- Deduções Informações complementares relativas a Rendimentos Recebidos Acumuladamente (RRA);

- Detalhamento das despesas com processo judicial e advogados (somente para RRA);

- Inclusão do Grupo de Dedução de Dependentes;

- Inclusão do Grupo de Dedução de Pensão Alimentícia.

Está também obrigado o declarante que pagou rendimentos do trabalho sujeitos à legislação do Imposto de Renda, ainda que não tenha IRRF a recolher.

Prazo de envio: até o dia 15 do mês subsequente ao do pagamento referido na decisão/acordo proferida no processo trabalhista ou no acordo celebrado perante a CCP ou Ninter. O prazo é postergado para o primeiro dia útil, quando cair em dia não útil para fins fiscais. Esse prazo pode ser antecipado para fins de cumprimento de obrigações decorrentes da decisão judicial.

Importante:

Este evento não deve ser enviado se não houver contribuição previdenciária ou imposto de renda incidente a recolher.

Deve ser enviado um evento S-2501 para cada processo trabalhista, independentemente do número de trabalhadores incluídos nesse processo como parte.

Porém, se a decisão judicial ou acordo autorizar o pagamento dos valores devidos em parcelas, para cada parcela quitada será transmitido um evento S-2501, a fim de registrar a competência e as respectivas informações dos tributos (base de cálculo e valor dos tributos) que estão sendo quitadas em cada parcela.

Como vimos, este evento só deve ser enviado quando houver contribuição previdenciária ou imposto de renda a recolher. Dessa forma, nos casos em que houver depósito judicial que garanta a integralidade do recolhimento desses tributos não é necessário o envio deste evento, pois o recolhimento será feito mediante ordem judicial.

Caso o depósito judicial não abranja a integralidade do recolhimento dos tributos, este evento deve ser enviado com os valores remanescentes.

Para saber mais, preparamos um infográfico sobre os eventos do processo trabalhista:

Outros eventos relacionados

S-3500 - Exclusão de Eventos - Processo Trabalhista

Esse evento serve exclusivamente para tornar sem efeito um evento S-2500 ou S-2501 enviado indevidamente.

Quem está obrigado: o declarante quando necessitar tornar sem efeito um determinado evento S2500 ou S-2501.

Prazo de envio: sempre que necessária a exclusão de algum evento S-2500 ou S-2501 enviado indevidamente.

Importante:

· A exclusão implica a perda dos efeitos jurídicos relativos ao cumprimento da obrigação de prestar informações ao eSocial, dentro dos prazos estabelecidos.

· A exclusão de um evento S-2500 (informações da ação) não pode ser efetuada se houver um evento S-2501 (valores da ação) que faça referência a ele. Ou seja, para a exclusão do evento S-2500 deve-se excluir, primeiramente, o evento S-2501 a ele vinculado.

S-5501 e S-5503 - Informações de Tributos Decorrentes de Processo Trabalhista

É um evento de retorno do eSocial para o evento de S-2501. O objetivo é mostrar ao declarante, com base nas informações transmitidas, os tributos apurados, as contribuições previdenciárias, as contribuições devidas a outras entidades e fundos e o imposto sobre a renda da pessoa física retido na fonte.

O retorno ocorre na medida em que o evento S-2501 ou o evento S-3500 (quando excluir o S-2501), forem processados com a devida integração à DCTFWeb.

O retorno com sucesso do evento S-2501 importa o envio dos créditos tributários apurados para o Portal da DCTFWeb no ambiente da RFB. O sistema utiliza as informações declaradas e apura o valor das contribuições previdenciárias e do imposto sobre a renda retido na fonte por código de receita (CR), conforme Tabela 29.

Você é profissional de RH e não tem segurança ao realizar processos como estes? A Metadados, além de diversos softwares de Recursos Humanos, conta com uma equipe altamente qualificada que oferece o suporte necessário para que você e sua empresa possam ter processos assertivos. Conte com a nossa equipe para conhecer melhor o sistema totalmente on-line que simplifica todas as rotinas do Departamento Pessoal.

IRRF na DCTFWeb e substituição da DIRF

A versão S1.1 do eSocial também está relacionado à substituição da SEFIP/GFIP. O novo layout incorpora os ajustes necessários para a inclusão do Imposto de Renda Retido na Fonte (IRRF) na DCTFWeb. Ou seja, os eventos remuneratórios S-1200 e S-1210 são alterados para permitir o recolhimento do IRRF, o que atualmente ocorre via DARF 0561.

Porém as mudanças previstas pela Minuta da Nota de Documentação Evolutiva v. S-1.0 (NDE 01/2021) são atendidas apenas parcialmente. Isso porque ainda não será possível fazer a substituição completa da Declaração do Imposto sobre a Renda Retido na Fonte. A previsão é de que a DIRF seja substituída só em 2025. Uma nova alteração de layout deve contemplar definitivamente as alterações necessárias para a substituição da declaração pelo eSocial.

Perguntas e respostas sobre processo trabalhista no eSocial

Por ser uma tarefa nova, ainda há muitas dúvidas sobre o processo trabalhista no eSocial. Respondemos algumas delas a seguir:

Quem é o responsável pelo envio do processo trabalhista ao eSocial?

Perante ao eSocial, o empregador é o responsável pelo pagamento da condenação e comprovação do pagamento. Isso significa que a informação precisa ser enviada, mas a definição da atribuição cabe a cada empresa (semelhante ao que ocorre com os eventos de Saúde e Segurança do Trabalho). Ou seja, é recomendável discutir internamente se essa será uma tarefa do RH ou do setor jurídico, por exemplo.

É necessário enviar o histórico de ações trabalhista ao eSocial?

Não. Os eventos a serem enviados são relativos somente aos processos com decisão ou acordo publicados a partir de 1º de outubro de 2023.

Como fazer um reconhecimento de vínculo ou admissão retroativa no eSocial?

A admissão retroativa é uma das situações que geram dúvidas em relação ao eSocial. Isso porque, tradicionalmente, o envio do evento S-2200 - Cadastramento Inicial do Vínculo e Admissão/Ingresso do Trabalhador deve ser feito até um dia antes do ingresso do trabalhador na empresa. Ou seja, se o empregado começar a trabalhar no dia 10 de março, o S-2200 deve ser enviado até 9 de março, por exemplo.

Porém, o S-2200 não é utilizado para trabalhadores sem vínculo empregatício com a organização e nem para profissionais sob o regime estatutário. Mas se o reconhecimento de vínculo trabalhista com data retroativa for determinado por via judicial, é necessário enviar essa informação ao eSocial. Nesse caso, o RH deve gerar normalmente o S-2200, cadastrando os dados do empregado e informando a data de início do vínculo indicado no processo trabalhista. Só então é possível enviar o S-2500, relativo à ação judicial.

Um trabalhador ingressou com ação trabalhista contra uma empresa que prometeu a vaga de emprego a ele, mas não o contratou. A Justiça condenou a empresa ao pagamento de indenização por dano moral. As informações desse processo devem ser prestadas por meio do eSocial?

Não, a informação deve ser prestada na EFD-Reinf, apenas para fins de imposto de renda, quando não há a efetiva prestação do serviço. Nesse caso, os valores pagos não se referem a uma retribuição pelo trabalho, mas constituem-se como verbas indenizatórias.

Se deferido o parcelamento previsto no art. 916 do CPC em um processo com valores de verbas remuneratórias e indenizatórias, como as informações do evento S-2500 e S-2501 devem ser prestadas?

As informações do S-2500 devem ser prestadas normalmente, já que elas contêm as bases de cálculos mensais de contribuição previdenciária e de FGTS, independentemente de quando o pagamento foi feito. Quanto S-2501, se os valores são quitados mediante depósito, esse evento não deve ser enviado.

O empregador deve prestar informações ao eSocial relativas aos acordos extrajudiciais homologados pela Justiça do Trabalho?

Sim, os acordos extrajudiciais homologados na Justiça do Trabalho são considerados acordos judiciais. É que estão sujeitos à sentença homologatória.

Existem outras situações relativas ao processo trabalhista no eSocial que impactam eventos anteriores, como o S-2300, o S-2299 e o S-2399. Para falar sobre isso, preparamos um eBook completo e gratuito. Acesse agora: