eSocial: Manual para o RH

Conheça os eventos, grupos e prazos de uma das mais importantes obrigações do RH

O eSocial (Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas) é uma das diversas obrigações que a área de Recursos Humanos (RH) precisa cumprir. Trata-se de um programa do governo federal, instituído pelo Decreto nº 8.373, de 11 de dezembro de 2014.

Em vigor desde 2018, o eSocial coleta informações trabalhistas, previdenciárias e tributárias, armazenando-as em um Ambiente Nacional Virtual (ANV). O objetivo é possibilitar que os órgãos participantes do projeto, na medida da pertinência temática de cada um, possam utilizar essas informações, além de apurar tributos e a contribuição para o FGTS.

Por ser tão abrangente, essa obrigação impacta em diversos processos da empresa e, principalmente, do RH, que precisa se manter sempre atualizado para não cometer equívocos e acabar sofrendo penalizações.

Desde a implantação do eSocial, têm sido recorrentes as novidades. Diversas declarações foram substituídas ao longo desse período. Por isso, nós, da Metadados — empresa especializada em Sistema de Recursos Humanos — produzimos este conteúdo completo sobre o assunto.

eSocial: o que é?

O eSocial é um projeto do governo federal que, gradativamente, unifica o envio de informações pelo empregador em relação aos seus empregados. Ele integra o Sistema Público de Escrituração Digital – SPED (decreto nº 6.022/2007).Trata-se, portanto, da geração digital da folha de pagamento e demais informações fiscais, previdenciárias, trabalhistas e de apuração de tributos e do FGTS. Promove a padronização das rubricas da folha de pagamento, de layout e de registro de empregados.

Dessa forma, progressivamente, as obrigações acessórias são substituídas. Isso significa que o eSocial estabelece a forma como são prestadas essas informações (trabalhistas, previdenciárias, tributárias e fiscais) relativas à contratação e utilização de mão de obra onerosa, com ou sem vínculo empregatício, e de produção rural.

Portanto, não se trata de uma nova obrigação tributária acessória, mas uma nova forma de cumprir obrigações trabalhistas, previdenciárias e tributárias já existentes. Com isso, ele não altera as legislações específicas de cada área, mas cria uma forma única e mais simplificada de atendê-las. Ou seja, a prestação das informações pelo eSocial substitui o procedimento do envio das mesmas informações por meio de diversas declarações, formulários, termos e documentos relativos às relações de trabalho, digitalizando esse processo.

Assim, com o cruzamento de dados, o eSocial substitui as seguintes obrigações acessórias, até então enviadas separadamente:

Obrigações já substituídas pelo eSocial

- Livro de Registro de Empregado (LRE): o registro eletrônico de empregados é opcional (opção no S-1000)

- Folha de Pagamento;

- Carteira de Trabalho e Previdência Social (CTPS);

- Guia da Previdência Social (GPS);

- Relação Anual de Informações Sociais (RAIS);

- Cadastro Geral de Empregados e Desempregados (CAGED);

- Quadro horário de trabalho;

- Comunicação do Acidente de Trabalho (CAT);

- DARF IRRF Folha;

- GPS SENAR;

- Processo Trabalhista (CP e IRRF);

- Perfil Profissiográfico Previdenciário (PPP).

Substituições pelo eSocial em 2024

- DARF Retenções NF – 1º de janeiro de 2024;

- DARF PIS - 1º de janeiro de 2024;

- Guia Recolhimento do FGTS (GRF) e Guia de Recolhimento Rescisório do FGTS (GRRF) – 1º de março de 2024;

- Processo Trabalhista (FGTS) – 1º de março de 2024.

Substituições pelo eSocial previstas para 2025

- DIRF – 1º de janeiro de 2025.

Obrigações a serem substituídas pelo eSocial (sem prazo):

- Manual Normativo de Arquivos Digitais (MANAD);

- Processo Trabalhista (FGTS);

- Comunicação de Dispensa (CD);

- Seguro-desemprego;

- DCTF.

Neste sentido, também há os princípios do eSocial. Conheça abaixo:

Princípios do eSocial

O eSocial é controlado pelo Comitê Gestor, composto pela Secretaria da Receita Federal do Brasil, Caixa Econômica Federal, Instituto Nacional do Seguro Social (INSS) e Ministério do Trabalho. Ele é responsável, entre outras atribuições, por zelar pelos princípios do eSocial, que são eles:

- Dar maior efetividade à fruição dos direitos fundamentais trabalhistas e previdenciários dos trabalhadores;

- Racionalizar e simplificar o cumprimento de obrigações previstas na legislação pátria, relativa à cada matéria;

- Eliminar a redundância nas informações prestadas pelas pessoas físicas e jurídicas obrigadas;

- Aprimorar a qualidade das informações referentes às relações de trabalho, previdenciárias e fiscais; e

- Conferir tratamento diferenciado às ME/EPP.

Com o objetivo de simplificar um projeto tão complexo, o Comitê Gestor classificou os eventos do eSocial nos seguintes tipos: de Tabelas, Periódicos, Não Periódicos e Totalizadores. Todos eles são formados por grupos conhecidos como os “Ss”, que possuem prazos de envios diferentes. Vamos saber mais:

eSocial: Eventos

Eventos de Tabelas do Empregador

É o primeiro grupo de eventos a ser transmitido ao eSocial. Faz parte desse tipo o S-1000, em que são fornecidas as informações cadastrais, alíquotas e demais dados necessários ao preenchimento e validação dos demais eventos do eSocial, inclusive para apuração das contribuições.

Já os eventos de tabelas propriamente ditas são necessários para validar os eventos não periódicos e periódicos. As informações das tabelas do empregador são fundamentais para a recepção dos eventos e precisão das bases de cálculos e dos valores devidos. Sendo assim, é importante observar os respectivos tempos de vigência.

- S-1000 – Informações do Empregador/ Contribuinte/Órgão Público;

- S-1005 - Tabela de estabelecimentos, obras ou unidades de órgãos públicos;

- S-1010 – Tabela de Rubricas;

- S-1020 – Tabela de Lotações Tributárias;

- S-1070 - Tabela de Processos Administrativos/Judiciais.

Eventos não periódicos

São aqueles que não têm uma data pré-fixada para ocorrer, porque dependem de acontecimentos na relação entre a empresa e empregado que influenciam no reconhecimento de direitos e no cumprimento de deveres trabalhistas, previdenciários e fiscais. Em outras palavras, são as informações resultantes da relação jurídica entre o trabalhador e o empregador durante todo o período laboral.

- S-2190 – Admissão de Trabalhador - Registro Preliminar;

- S-2200 – Cadastramento Inicial do Vínculo e Admissão/Ingresso de Trabalhador;

- S-2205 – Alteração de Dados Cadastrais do Trabalhador;

- S-2206 – Alteração de Contrato de Trabalho/Relação Estatutária;

- S-2210 – Comunicação de Acidente de Trabalho (CAT);

- S-2220 – Monitoramento da Saúde do Trabalhador;

- S-2230 – Afastamento Temporário;

- S-2231 – Cessão/Exercício em outro Órgão;

- S-2240 – Condições Ambientais do Trabalho – Agentes Nocivos;

- S-2298 – Reintegração/Outros Provimentos;

- S-2299 – Desligamento;

- S-2300 – Trabalhador sem vínculo de emprego/estatutário (início);

- S-2306 – Trabalhador sem vínculo de emprego/estatutário - alteração contratual;

- S-2399 – Trabalhador sem vínculo de emprego/estatutário (término);

- S-2400 – Cadastro de Benefícios Previdenciários;

- S-2405 – Alteração de Dados Cadastrais do Beneficiário - Entes Públicos;

- S-2410 – Cadastro de Benefícios Ente Público;

- S-2416 – Alteração do Cadastro de Benefícios – Entes Públicos

- S-2418 – Reativação de Benefícios;

- S-2420 – Cadastro de Benefícios - Entes Públicos - Término;

- S-3000 – Exclusão de Eventos.

Eventos periódicos

Os eventos periódicos são aqueles com periodicidade previamente definida, compostos por informações de folha de pagamento, além de apuração de outros fatos geradores de contribuições previdenciárias como, por exemplo, os incidentes sobre comercialização de produção rural por pessoas física. São eles:

- S-1200 – Remuneração de trabalhador vinculado ao Regime Geral de Previdência Social;

- S-1202 – Remuneração de servidor vinculado a Regime Próprio de Previdência Social;

- S-1207 – Benefícios - Entes públicos;

- S-1210 – Pagamentos de Rendimentos do Trabalho;

- S-1260 – Comercialização da Produção Rural Pessoa Física;

- S-1270 – Contratação de Trabalhadores Avulsos Não Portuários;

- S-1280 – Informações Complementares aos Eventos Periódicos;

- S-1298 – Reabertura dos Eventos Periódicos;

- S-1299 – Fechamento dos Eventos Periódicos.

Eventos totalizadores

São enviados ao governo como forma de consolidar informações de eventos periódicos e não periódicos referentes a um colaborador.

- S-5001 - Informações das Contribuições Sociais por Trabalhador;

- S-5002 - Imposto de Renda Retido na Fonte por Trabalhador;

- S-5003 - Informações do FGTS por Trabalhador;

- S-5011 - Informações das Contribuições Sociais Consolidadas por Contribuinte;

- S-5012 - Imposto de Renda Retido na Fonte Consolidado por Contribuinte;

- S-5013 - Informações do FGTS Consolidadas por Contribuinte.

Grupos e fases do eSocial

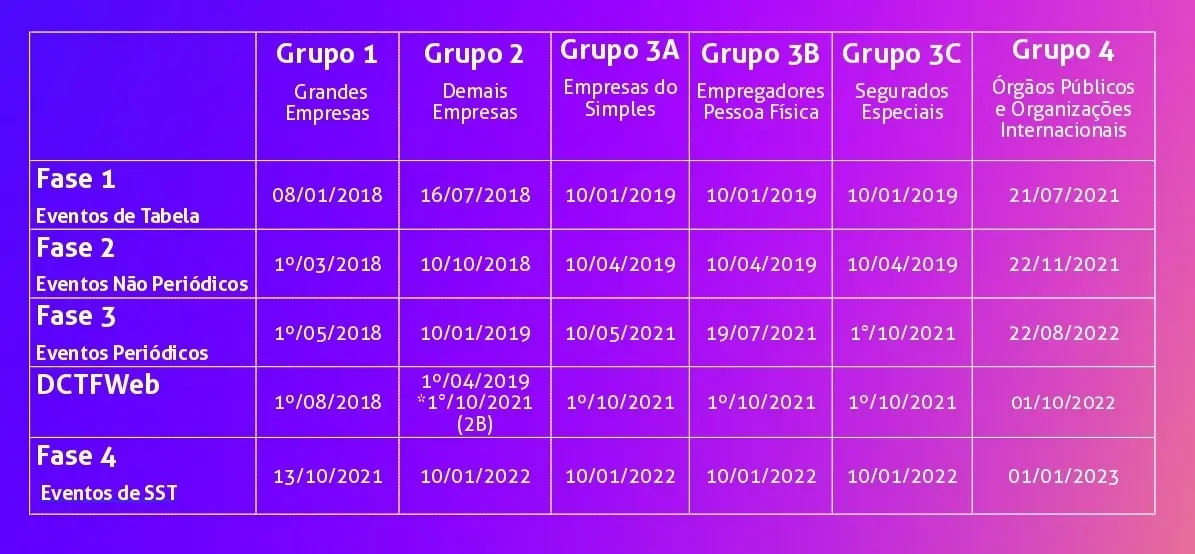

Além dessa divisão por tipos eventos, para que o projeto pudesse ter um melhor desempenho, o Comitê Gestor estruturou o eSocial por grupos e em fases. Assim, aos poucos, as empresas passam a enviar suas obrigações sem sobrecarregar a rede do receptor. São quatro grupos:

- Grupo 1: Grandes empresas – aquelas com faturamento superior a R$ 78 milhões;

- Grupo 2: Demais empresas – aquelas com faturamento inferior a R$ 78 milhões em 2016, exceto empresas optantes pelo Simples Nacional;

- Grupo 3: Empregadores optantes pelo Simples Nacional, Empregadores Pessoa Física (exceto doméstico), Produtor Rural PF e entidades sem fins lucrativos;

- Grupo 4: Órgãos públicos e organizações internacionais.

Além da divisão por grupos, o eSocial é segmentado por fases, que determinam quais eventos enviar e em que período:

- Fase 1: Eventos de Tabela;

- Fase 2: Eventos Não Periódicos;

- Fase 3: Eventos Periódicos;

- Substituição da GFIP pela DCTFWeb;

- Fase 4: Eventos de SST.

Cronograma do eSocial

Definidos os eventos, os grupos e as fases, é possível cruzar essas informações e estabelecer o cronograma do eSocial. Ele sofreu várias alterações ao longo dos anos e atualmente é o seguinte:

Para baixar gratuitamente em formato PDF e contar com mais informações, acesse o cronograma completo do eSocial.

Processo Trabalhista no eSocial

Em 1º de outubro de 2023, o eSocial passou a receber informações relativas a processos trabalhistas. Novos eventos foram criados para decisões condenatórias ou homologatórias proferidas pela Justiça do Trabalho: um para envio de informações da reclamatória, outro para valores de contribuição.

Além disso, o layout também trouxe um evento específico para exclusão e outro de retorno do eSocial. Outro impacto importante diz respeito ao recolhimento de verbas trabalhistas e previdenciárias, substituindo as GFIPs correspondentes pela DCTFWeb.

Com a consolidação das mudanças, o dia a dia do RH promete ficar mais simples. Isso porque os novos eventos atualizam os dados dos trabalhadores na CTPS Digital e eliminam a necessidade de realizar retificações e recálculos de eventos passados.

Eventos totalizadores Processo Trabalhista

Para enviar informações de processo trabalhista ao eSocial, o RH tem de usar eventos específicos. Confira.

Eventos usados para decisões transitadas em julgado desde 1º de outubro de 2023.

- S-2500 – Processo Trabalhista;

- S-2501 – Informações dos Tributos Decorrentes de Processo Trabalhista;

- S-3500 – Exclusão de Eventos – Processo Trabalhista.

Eventos totalizadores do Processo Trabalhista:

- S-5501 - Informações Consolidadas de Tributos Decorrentes de Processo Trabalhista;

- S-5503 - Informações do FGTS por Trabalhador em Processo Trabalhista.

Eventos exclusivos do Poder Judiciário:

- Esses eventos são para utilização exclusiva do poder judiciário

- S-8200 - Anotação Judicial do Vínculo S-8299 - Baixa Judicial do Vínculo;

- S-8299 - Baixa Judicial do Vínculo.

História do eSocial

O eSocial surgiu em 2007, por meio do Decreto 6.022 de 22 de janeiro de 2007 que criou o Sistema Público de Escrituração Digital (SPED), com o intuito de informatizar a relação entre Fisco e seus contribuintes.

Dois anos depois, ou seja, em 2009, foi criado um projeto piloto para estender o SPED à área trabalhista. Já em 2012, o SPED, também conhecido na época como SPED Fiscal ou EFD-Social, passa a se chamar apenas eSocial.

O ano de 2013 foi de grande movimentação em torno do eSocial. Em junho do mesmo ano, o Ato Declaratório Executivo número 05 aprova e divulga a versão inicial, isto é, o layout do eSocial. Em julho, é lançado, oficialmente, o Manual de Orientação do eSocial (MOS), na versão 1.0. No mês de novembro de 2013, é disponibilizado um aplicativo para qualificação do cadastro dos trabalhadores existentes nas empresas, prorrogado para 06/2014. E, em dezembro, ocorre a divulgação do layout Minuta do Manual de Orientação do eSocial, versão 1.1.

No ano seguinte, 2014, dois fatos marcam o eSocial. O primeiro deles é a prorrogação para janeiro de 2015 e, logo em seguida, uma nova prorrogação para maio de 2015, sob o Decreto 8.373 de 11 de dezembro de 2014 que institui o eSocial, publicando o Manual de Orientação versão 1.2.

Em 2015, o eSocial também não entra em vigor, conforme previsto. Em maio do mesmo ano, ocorre a prorrogação para janeiro de 2017 e a divulgação do Manual de Orientação do eSocial versões 2.0 e 2.1. Contudo, em outubro, a obrigatoriedade de utilização do Módulo Empregador Doméstico do eSocial passa a valer.

Em 2016, há uma nova prorrogação do eSocial. Desta vez, para janeiro de 2018. Em outubro de 2016, é divulgada a Resolução do Comitê Diretivo do eSocial nº 02/2016, publicada no Diário Oficial da União em 31/08/2016, que informa a implantação do sistema em duas etapas: a partir de 1º de janeiro de 2018 para empresas com faturamento superior a R$ 78 milhões em 2016 e, a partir de julho de 2018, estendida aos demais empregadores e contribuintes independentemente do valor de faturamento anual.

Após 10 anos do início do projeto, isto é, em 2017, é divulgado o Manual de Orientação do eSocial nas versões 2.2.01, 2.2.02, 2.3 e 2,4, além de ser criado o EFD-Reinf e 2.4.01 – confirmação do faseamento. Em julho do mesmo ano, é disponibilizado o ambiente de testes para desenvolvedores e, em agosto, ocorre a disponibilização do ambiente de testes para contribuintes.

Para entender todas as mudanças do eSocial Simplificado acesse o eBook gratuito. Você também pode saber mais no vídeo preparado pela especialista em legislação trabalhista e eSocial, Marta Pierina Verona:

O início

Depois de tantas alterações, o eSocial entrou em vigor, oficialmente, em janeiro de 2018, conforme divulgado em 2016: janeiro para empresas com faturamento superior a R$ 78 milhões/2016 e julho para as empresas com faturamento inferior a R$ 78 milhões/2016.

Já em 2019, iniciam as substituições das obrigações acessórias pelo eSocial e surgem os primeiros rumores da simplificação, bem como o adiamento da fase se Saúde e Segurança do Trabalho

Em 2020, em meio à pandemia do coronavírus, o Comitê Gestor do eSocial prorroga novas fases e confirma a simplificação do eSocial, marcando o início de um novo marco para o projeto.

eSocial Simplificado

Ao longo dos anos, o programa passou por diversas mudanças até resultar no eSocial Simplificado. Neste processo de simplificação, foram excluídos do projeto alguns eventos e campos, causando uma diminuição do volume de informações até então prestadas pelos declarantes.

Além disso, houve flexibilização de várias regras de validação, diminuindo a quantidade de erros que impedem o recebimento de arquivos, transformando algumas inconsistências que gerariam a recusa do evento em simples advertências ao usuário.

Na linha do tempo, estamos na versão S-1.2 do eSocial. Ela traz uma substituição importante que é a substituição da DIRF.

Qualificação Cadastral eSocial

Entre as regras para enviar informações pelo eSocial, está a garantia de que os dados cadastrais dos trabalhadores estejam corretos. Esses dados são checados usando o CPF (nome, data de nascimento e CPF). Se houver algum erro, o RH não poderá enviar certos tipos de informações, como as dos eventos S-2190, S-2200, S-2205, S-2300, S-2400 ou S-2405.

Validação do nome do trabalhador:

O nome a ser usado deve ser o nome civil do trabalhador, mesmo que ele tenha um nome social registrado no CPF. Isso ocorre porque a validação do nome é feita usando o nome civil ao consultar o CPF. Só se deve usar o novo nome em casos de retificação judicial do nome civil.

Ferramenta "Consulta Qualificação Cadastral - CQC":

Os declarantes têm uma ferramenta para verificar antecipadamente se há divergências entre os dados em seus registros internos e os dados no CPF e no CNIS. Isso garante que os dados informados no eSocial correspondam corretamente aos registros do CNIS, assegurando os direitos aos benefícios previdenciários e trabalhistas. Quando o trabalhador tem um NIS, a CQC deve ser feita com essa informação.

Com a versão simplificada do eSocial, o NIS não é mais informado, mas as inconsistências na base do PIS/PASEP/CNIS não impedem o envio das informações de admissão/cadastro inicial. A validação dos dados cadastrais é feita apenas com o CPF. Mesmo sem o NIS, a qualificação cadastral ainda é importante para que as informações enviadas ao eSocial sejam corretamente registradas no CNIS, especialmente para trabalhadores com vínculo anterior ao eSocial.

É importante verificar e corrigir os dados cadastrais, especialmente para trabalhadores do setor público. Como a maioria deles não recebe benefícios do INSS, é comum haver divergências nos registros.

Para os novos trabalhadores após a dispensa do NIS no eSocial, a qualificação deve ser feita apenas com o CPF. Para aqueles sem NIS, a Consulta Qualificação Cadastral - CQC foi ajustada para permitir o uso de um NIS padrão: 13333333332. Esse número pode ser usado tanto na consulta online quanto na consulta em lote.

Quando o NIS padrão é usado, a validação dos dados é feita apenas com o CPF. O leiaute da CQC está disponível no Portal eSocial, na aplicação de consulta, no seguinte endereço: https://www.gov.br/esocial/pt-br/empresas/consulta-qualificacao-cadastral. A aplicação para fazer a Consulta Qualificação Cadastral está disponível no Portal eSocial, no seguinte endereço: Qualificação Cadastral — eSocial (www.gov.br).

Certificado Digital

O eSocial requer o uso de certificados digitais emitidos por Autoridades Certificadoras credenciadas pela ICP-Brasil. Esses certificados devem pertencer à série "A" e podem ser do tipo A1 ou A3. Certificados A1 são armazenados no computador do usuário, enquanto os A3 são armazenados em dispositivos portáteis seguros, como smart cards ou tokens, com um chip que permite a realização de assinaturas digitais.

Os certificados digitais são necessários em dois momentos distintos:

- Transmissão: Antes de enviar solicitações ao sistema eSocial, é preciso utilizar o certificado digital do solicitante para garantir a segurança das informações durante a transmissão pela internet. O certificado deve ser do tipo e-CPF (para pessoas físicas) ou e-CNPJ (para pessoas jurídicas).

- Assinatura de documentos: Para pessoas jurídicas que fazem declarações, os eventos podem ser gerados por qualquer estabelecimento da empresa ou por seu procurador, mas o certificado digital utilizado para assinar esses eventos deve pertencer à matriz da empresa, ao seu representante legal ou a um procurador substabelecido, outorgado eletronicamente ou por um procedimento específico junto à Receita Federal. Para órgãos públicos, os eventos podem ser gerados pelo representante autorizado de suas unidades administrativas.

No caso de pessoas físicas, os eventos devem ser gerados pelo próprio declarante, seu procurador ou um procurador substabelecido, outorgado por meio de procuração eletrônica ou não eletrônica. Em todos os casos, a assinatura digital é obrigatória.

Os certificados digitais usados para assinar os eventos no eSocial devem estar configurados para a função de assinatura digital, seguindo a política do certificado. Apenas são aceitas procurações outorgadas perante a Receita Federal.

É possível utilizar procurações com diferentes níveis de perfis, conforme uma tabela específica. Cada perfil atribuído ao outorgado permite a inclusão, alteração e exclusão de eventos.

Portanto, para o evento S-3000 (Exclusão), o sistema eSocial verifica o tipo de evento que se deseja excluir e se há permissão no perfil atribuído na procuração. Para obter mais informações sobre a outorga de procuração junto à Receita Federal, é recomendável consultar as orientações disponíveis na página: "Orientações - Procuração Eletrônica e Assinatura Digital — eSocial" no site do governo: Orientações - Procuração Eletrônica e Assinatura Digital — eSocial (www.gov.br).

Anote aí!

A assinatura de arquivos pode ser feita com a utilização de e-CNPJ quando o assinante é o próprio declarante pessoa jurídica ou no caso em que o assinante é um procurador pessoa jurídica. Em se tratando de e-CPF, a assinatura com esse certificado pode ser utilizada quando o assinante: é o próprio declarante pessoa física; é pessoa física que consta no sistema da Receita Federal como representante legal do CNPJ; ou é procurador pessoa física.

Portal eSocial

O Portal eSocial é o onde estão todas as informações pertinentes ao sistema. O site também permite que os empregadores enviem os eventos exigidos. Desde dezembro de 2022, há mudanças gradativas na forma de acesso aos módulos web, que passa a ser realizado por meio do login gov.br, níveis ouro ou prata, e não mais por código de acesso e senha. Em 2023, o código de acesso foi descontinuado definitivamente.

Nos casos em que um terceiro presta as informações ao eSocial, é necessário gerar uma procuração com poderes para a realização de atos exclusivamente relacionados ao eSocial, sem comprometer a segurança dos dados. O procurador utiliza seu próprio certificado digital para acessar o sistema e prestar as informações em nome do empregador no eSocial.

Há três formas previstas para passar uma procuração para terceiros:

- Se o empregador possuir certificado digital, poderá utilizar o eCAC, da Receita Federal (em breve, a procuração eletrônica também poderá ser outorgada pelo usuário que tenha conta gov.br nível ouro ou prata).

- Presencialmente, em uma das unidades de atendimento da Receita Federal;

- Por meio de formulário eletrônico, conforme instruções disponíveis.

eSocial login

O acesso ao eSocial pode ser feito por meio da conta gov.br, que é uma forma de acesso do usuário a serviços públicos digitais. Com um usuário e senha, é possível acessar todos os serviços públicos digitais que estejam integrados com a conta gov.br. Para o acesso à conta essa conta, é necessária:

- A utilização de certificado digital;

- Nos casos dispensados de certificado digital, a utilização das demais formas de acesso, desde que a conta possua nível ouro ou prata.

Os declarantes não obrigados à utilização do certificado digital são:

- Segurado especial e o empregador doméstico;

- Microempresas (ME) ou Empresas de Pequeno Porte (EPP) optantes pelo Simples Nacional, com até um empregado. Não são incluídos os empregados afastados por a aposentadoria por invalidez;

- Microempreendedores Individuais (MEI) com até um empregado. Não incluem-se os empregados afastados por motivo legal.

Mesmo nessas situações, a utilização das demais formas de acesso à conta gov.br é exclusiva para os módulos web. Para WS-Webservice, é obrigatória a utilização de certificado digital.

Manual eSocial

O Manual de Orientação do eSocial (MOS) é uma ferramenta que orienta os envolvidos acerca das atualizações que ocorrem no projeto, seguindo as versões de layout atuais. Nele, o usuário encontra informações gerais e técnicas, bem como a orientação específica por evento, anexos pertinentes ao projeto e um glossário.

Os arquivos complementares anexos ao MOS, bem como o próprio Manual, estão disponíveis no portal de informações do eSocial.

Perguntas frequentes

Diante de tantas alterações, existem algumas dúvidas comuns entre os profissionais de RH que precisam enviar as informações ao eSocial. Para ajudar você a encontrar respostas para as perguntas, elencamos mais frequentes e respondemos uma a uma. Confira!

Como tirar o eSocial?

Tirar o eSocial refere-se ao processo de cadastro no sistema. Para isso, confira no item “eSocial login” o passo a passo que já descrevemos. Seguindo-o, ficará muito mais fácil realizar este processo.

Como acessar o eSocial?

Para acessar o eSocial, basta clicar neste link: eSocial Login.

Como funciona o eSocial?

O eSocial funciona de forma 100% digital, com o objetivo de unificar todas as informações referentes às obrigações trabalhistas e fiscais, entre empresas e seus respectivos colaboradores.

Assim, dados como folha de pagamento, obrigações trabalhistas, previdenciárias e fiscais devem estar reunidas em uma única plataforma, vinculando todas as informações aos órgãos fiscalizadores como Ministério do Trabalho, INSS, Justiça do Trabalho, entre outros.

Dessa forma, o eSocial pode ser considerado como um sistema de folha de pagamento digital em que os dados serão reunidos e disponibilizados para conferência do governo, inclusive com cruzamento de dados.

Como consultar o eSocial?

A melhor maneira para o empregador consultar o eSocial é contar um sistema gerenciador, que valida campos e transmite todas as informações. Se seu RH não tiver um software para eSocial, terá que acessar o Portal eSocial com os dados e conferir as informações, manualmente.

Como enviar a RAIS pelo eSocial?

Quando a empresa transmite os eventos para o eSocial, automaticamente, está alimentando a base de dados da RAIS. Por isso, envie os eventos com cuidado e responsabilidade.

Os dados dos funcionários são gerados através dos eventos S-2200, S-2205 e S-2206. Já os dados da ficha financeira são gerados pelos eventos S-1200 e S-2299. Temos mais dados que são tabelas da empresa que impactam que são os eventos S-1000, S-1005, S-1010, S-1020 e, claro, não esqueça de validar os eventos que retornam do eSocial que dizem respeito à base do FGTS e FGTS a recolher que são os eventos S-5003 e S-5013.

Como fazer o 13º salário no eSocial?

O eSocial tem dois tipos de período de apuração de folha de pagamento: mensal (AAAA-MM) e de 13º salário/anual (período de apuração anual – AAAA). A apuração da Contribuição Previdenciária (CP) e do Imposto de Renda Retido na Fonte (IRRF) incidentes sobre o 13º salário é feita apenas na folha anual.

Nesse caso, o empregador deve gerar a folha do 13º levando em consideração o adiantamento efetuado até o mês de novembro e transmitir à DCTFWeb para geração da guia de recolhimento da contribuição previdenciária. Vale dizer que no mês de dezembro são geradas duas folhas pelo eSocial: dezembro e 13º salário, ambas recepcionadas pela DCTFWeb, sendo que o contribuinte deve transmiti-las de forma independente.

Já o FGTS, quando devido, tem tratamento diferente. Apesar de não existir uma competência “13” para o recolhimento do FGTS, as informações constantes na folha de 13º salário do eSocial são incluídas na guia da competência “dezembro”, juntamente com os valores da remuneração do próprio mês. Mas isso só irá ocorrer após a substituição da GFIP pelo FGTS Digital. Até lá, a geração da guia de recolhimento do FGTS continua a ser gerada com base nas informações da GFIP.

Vale destacar que o FGTS, ao contrário da CP e do IRRF, incide sobre a parcela do adiantamento do 13º salário no mês em que for paga. Por exemplo, um adiantamento feito em novembro tem incidência de FGTS, mas não de CP ou IRRF. Assim, o FGTS incidente sobre a folha do 13º salário é calculado apenas sobre a diferença entre o valor da gratificação natalina e a primeira parcela (no exemplo, o adiantamento feito em novembro).

Caso haja ajustes de 13º salário decorrentes do recebimento de remuneração variável (comissões sobre vendas, por exemplo), o complemento deve ser pago até o dia 10 de janeiro e informado na folha mensal da respectiva competência (dezembro ou janeiro), em rubrica específica (natureza de rubrica 5005 –13º salário complementar) previamente cadastrada no evento S-1010 com as incidências de 13º para os campos {codIncCP}, {codIncFGTS} e {codIncIRRF}.

Quanto ao 13º salário proporcional, devido em rescisão contratual, a apuração de CP e IR é feita com base nos valores informados no evento de desligamento, S-2299, e o recolhimento ocorre relativamente ao mês em que o desligamento ocorreu. Em relação ao FGTS, a apuração também é feita com base nos valores informados no evento de desligamento.

Adiantamento integral do 13º salário antes de dezembro:

Os empregadores que pagam o 13º salário antes de dezembro precisam seguir algumas regras. Veja a seguir pontos importantes a que o RH deve atentar nesses casos:

- O 13º salário deve ser calculado com base no salário de dezembro e pago em duas partes: a primeira entre fevereiro e novembro, e a segunda em dezembro até o dia 20.

- A contribuição previdenciária é descontada no pagamento da segunda parcela e recolhida anualmente até 20 de dezembro.

- Pagamentos antecipados são considerados adiantamentos, não pagamentos integrais, e devem ser declarados na folha do mês em que ocorrem.

- Empresas que pagam o 13º integral até novembro devem pagar o valor líquido após os descontos previdenciários e de Imposto de Renda.

- No eSocial, o adiantamento deve ser informado no evento S-1200 da competência em que ocorreu. Em dezembro, o evento S-1200 deve incluir o 13º salário devido e os descontos do adiantamento.

- O FGTS incide na competência em que a primeira parcela do 13º é adiantada e também na diferença entre o valor total do 13º e o adiantamento em dezembro.

- O empregado com reajuste salarial em dezembro terá seu 13º recalculado com base no novo salário.

- A empresa pode optar por pagar o adiantamento normalmente e a segunda parcela em dezembro. Os eventos S-1200 e S-1299 devem ser enviados entre 1º e 20 de dezembro.

- No evento S-1210, os pagamentos do 13º devem ser informados, seguindo a regra geral de envio até o dia 15 do mês seguinte ou até o fechamento da folha do mês, o que ocorrer primeiro.

- O evento S-1210 deve incluir um demonstrativo da folha de pagamento anual (13º salário) com o período de referência no formato AAAA.

Como lançar férias no eSocial?

Para lançar férias no eSocial, o empregador usa o evento S-2230, que deve ser enviado até o dia 15 do mês subsequente a sua geração. Por exemplo:

Período de férias: 05/12/2022 até 03/01/2023. Para o eSocial, esse afastamento de férias deverá ser enviado até o dia 15/01/2023, pois a geração das férias foi no mês 12/2022. E, quando o dia 15 do mês seguinte for em um sábado, domingo ou feriado, o evento deverá ser no primeiro dia útil seguinte. As rubricas de férias são informadas no evento S-1200 ou S-2299.

Qual a importância do eSocial para o trabalhador?

Embora seja um sistema operado pelas empresas, o eSocial acaba tendo impactos positivos para os trabalhadores. Uma vantagem é a transparência e o acesso facilitado às informações do contrato de trabalho, como vínculos empregatícios, registro na CTPS, pagamento de salários e benefícios e recolhimento de contribuições previdenciárias.

Com o eSocial, também há redução de erros nos cálculos e pagamentos, com menos chances de fraudes, irregularidades e problemas no registro. O sistema também melhora a fiscalização, contribuindo para a redução da informalidade no mercado de trabalho, uma vez que todas as informações podem ser verificadas pelos órgãos governamentais.

Além disso, o trabalhador tem mais facilidade na hora de solicitar benefícios, como seguro-desemprego, auxílio-doença, aposentadoria, já que as informações ficam centralizadas em um único sistema.

Como informar a remuneração no eSocial?

A remuneração deve ser informada ao eSocial pelo evento S-1200, no caso de trabalhadores vinculados ao Regime Geral de Previdência Social, ou pelo S-1202, para trabalhadores vinculados a Regime Próprio de Previdência Social. Os eventos devem ser transmitidos até o dia 15 do mês subsequente ao mês de referência do evento. Caso caia em dia não útil para fins fiscais, o prazo é postergado para o primeiro dia útil seguinte.

Além disso, há algumas exceções:

a) no caso do segurado especial e do MEI, cujo prazo de envio é até o dia 7 do mês subsequente;

b) no caso de evento referente a período de apuração anual (13º salário),deve ser transmitido até o dia 20 do mês de dezembro do ano a que se refere; e

c) no caso de haver desligamento de empregado, trabalhador temporário ou diretor não empregado com direito ao FGTS do primeiro ao quarto dia do mês, o envio do evento de remuneração deste trabalhador relativo ao mês anterior ao desligamento deve ocorrer até o 10º dia seguinte ao do desligamento.

O empregador deve informar no evento todas as verbas devidas ao trabalhador, inclusive as parcelas que não sofram incidência tributária e do FGTS, cada qual em sua própria rubrica. Para cada trabalhador deve ser enviado um único evento S-1200 no período de apuração (competência), contemplando todos os valores devidos ao trabalhador bem como descontos e retenções efetuados no período, ainda que provenientes de vínculos distintos. Como o evento S-1200 é individual por CPF do trabalhador, os mesmos números de demonstrativos {ideDmDev} podem ser utilizados para outros trabalhadores.

Por exemplo: para o trabalhador A foram utilizados os {ideDmDev}: 01 - adiantamento de salários, 02 – PLR e 03 – contracheque mensal; para os trabalhadores B e C podem ser utilizados esses mesmos números de {ideDmDev}.

Como ter segurança nos envios do eSocial

É consenso entre os profissionais de Recursos Humanos e Departamento Pessoal: lidar com o eSocial não fácil! Mesmo com a simplificação do programa, o volume de informações e exigências de prazos torna essa uma das áreas mais sensíveis em qualquer empresa.

Porém, com um sistema de RH eficiente é possível contar com a segurança da automatização do eSocial e de outros processos operacionais, como cálculo e fechamento da folha de pagamento, gestão da saúde ocupacional, da segurança do trabalhador e de benefícios. Dessa forma, todos os envios são enviados à plataforma do governo de forma consolidada e automática, minimizando erros.

Para entender mais sobre os benefícios dos sistemas da Metadados, converse com nossos especialistas. Eles vão entrar em contato para fazer uma análise gratuita do seu RH para descobrir como podemos ajudá-lo.